Dieser Artikel ist zuerst im Newsletter der IAF Interessengemeinschaft Ausbildung im Finanzbereich erschienen.

Bitcoin, Krypto & Co. im Portfoliokontext – gehören Bitcoin und andere Kryptowährungen in die Vermögensverwaltung und somit auch in Kundenportfolios? Diese Frage spaltet die Finanzwelt in zwei Lager. Während ein Teil der Branche Bitcoin & Co. kritisch als Werkzeuge der Unterwelt und wertlose Vermögenswerte sieht, wächst auf der anderen Seite eine Gruppe von Befürwortern, die ein Potenzial in Krypto-Assets als zukunftsträchtige Anlageklasse sieht.

Historischer Rückblick und Wandel bei institutionellen Anlegern

Denken wir zurück an das Jahr 2017: In jenem Jahr traf Larry Fink, CEO von Blackrock – und somit der Kopf hinter dem weltweit grössten Vermögensverwalter – eine gewagte Aussage. Er stempelte Bitcoin als nichts weiter als ein Werkzeug für Geldwäsche ab. Doch wie es scheint, hat eine tiefere Auseinandersetzung mit der Materie bei Larry Fink zu einem Umdenken geführt.

Fünf Jahre später rühmt er Bitcoin als das neue digitale Gold, das einen Schutz gegen geopolitische Wirren und ein fragiles Finanzsystem bieten kann. Im Juni 2023 markierte ein Wandel die Haltung von Blackrock: Der US-Gigant reichte bei der SEC einen Antrag für einen Bitcoin Spot ETF ein – ein Schritt, der den Beginn einer neuen Ära einläutete. Am 10. Januar 2024 genehmigte die SEC knapp ein Dutzend Bitcoin Spot ETFs, einschliesslich des Produkts von Blackrock.

Die ersten Monate nach der Einführung waren von rekordhohen Investitionsvolumen und Handelsvolumen geprägt – ein beispielloser Erfolg in der über dreissigjährigen Geschichte des ETF-Marktes. Bitcoin erhielt damit offiziell die Anerkennung des weltweit wichtigsten Börsenplatzes, und Blackrock und ihre Mitstreiter machen Bitcoin salonfähig. Doch was hat diesen Sinneswandel an der Wall Street bewirkt?

Transparenz und Geldwäsche

Der Vorwurf der Geldwäsche bei Kryptowährungen verliert angesichts der transparenten Natur der Blockchain-Technologie an Boden. Tatsächlich bietet Bitcoin & Co. überraschende Vorteile im Kampf gegen illegale Finanzströme: Alle Transaktionen sind nachvollziehbar, was beispielsweise beim Bargeld nicht möglich ist. Zudem: Die mit Abstand grösste Währung für illegale Machenschaften ist nach wie vor der US-Dollar.

Energieverbrauch und Sicherheitsvorteile

Kritik am Energieverbrauch von Bitcoin übersieht oft die Sicherheitsvorteile, die dieser mit sich bringt. Die Bitcoin-Blockchain wurde seit Bestehen nie gehackt und ist nie ausgefallen. Im Vergleich dazu schluckt das traditionelle Finanzsystem, basierend auf Technologien der 1970er und 1980er Jahre, ebenfalls Unmengen an Energie.

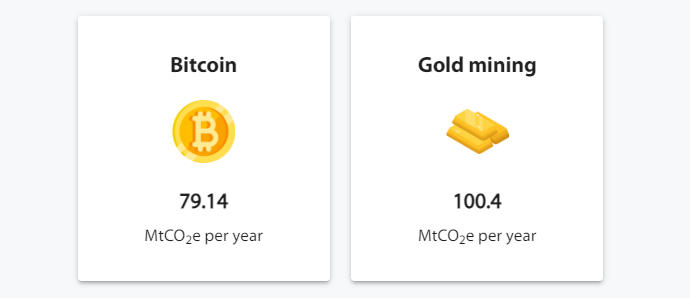

Bitcoin treibt zudem Projekte im Bereich erneuerbarer Energien voran, wobei der Anteil nachhaltiger Energiequellen im Mining beeindruckende 55% erreicht. Es gibt kaum eine Industrie, die diesen hohen Anteil in kürzester Zeit erreicht hat. Die Goldproduktion verursacht laut der Universität Cambridge (siehe Grafik) mehr CO2-Emissionen als das Bitcoin-Mining.

Innerer Wert von Bitcoin

Der Vergleich von Bitcoin mit nationalen Währungen, die nicht an den Preis eines Rohstoffes wie Gold oder Silber gebunden sind (Fiatgeld), entlarvt einen kritischen Punkt: Im Gegensatz zu Fiatgeld, dessen Wert allein auf dem Vertrauen in die ausgebende Institution bzw. Volkswirtschaft beruht, basiert das Vertrauen bei Bitcoin auf der zugrundeliegenden Technologie, also auf den Code («the code is the law»).

Dazu bietet die limitierte Menge von Bitcoin einen natürlichen Schutz vor Inflation. Diese Knappheit verleiht Bitcoin einen inneren Wert, der sich in einem inflationären Umfeld als stabiler erweist. Bitcoin ist berechenbares Geld, traditionelles Geld ist nicht berechenbar: Nach wie vor bedienen Notenbanken den beliebten «Print-Money»-Button.

Vielfalt des Krypto-Universums

Doch es ist ein Fehler, alle Kryptowährungen über einen Kamm zu scheren. Bitcoin dient als Wertspeicher und Peer-to-Peer-Zahlungssystem, während andere Coins und Tokens unterschiedliche Anwendungsfälle haben. Beispielsweise Ethereum, die Nummer zwei im Krypto-Universum, ist keine Währung, sondern ist vergleichbar mit einem Betriebssystem für Blockchain-Anwendungen.

Drittanbieter können auf dieser Technologie ihre Projekte aufbauen und Tokens erstellen. Letzteres ist vergleichbar mit Aktien oder Start-up-Unternehmen. Diese Vielfalt im Krypto-Sektor verlangt nach differenzierten Betrachtungsweisen und ganz unterschiedlichen Bewertungsformen. Viele Krypto-Projekte generieren Cash-Flows und damit sind diese – analog zu Unternehmen – bewertbar.

Rendite-Risiko-Paradox

Historisch gesehen haben Bitcoin und viele andere Krypto-Vermögenswerte aussergewöhnliche Renditen erzielt, die die Performance traditioneller Anlageklassen wie Aktien, Anleihen und Edelmetalle in den Schatten stellen. Dazu liefert dieser Text mehr Hintergründe: Hat dein «Banker» es dir schon gesagt? Bitcoin ist der König der Renditen!

Der beeindruckende Aufstieg von Bitcoin von einer kaum bekannten digitalen Währung im Jahr 2009 zu einem Preisrekord von nahezu 78’000 US-Dollar im März 2024 ist ein eindrucksvolles Zeugnis für sein Potenzial. Diese hohen Renditen kommen jedoch mit einer ebenso hohen Volatilität einher, die sowohl Chancen als auch Risiken bietet. Einerseits eröffnet sie aktienfähigen Investoren die Möglichkeit, erhebliche Gewinne zu realisieren. Andererseits birgt sie das Risiko signifikanter Verluste, besonders für diejenigen, die dynamische Märkte nicht genau verfolgen können und kein Risikomonitoring betreiben. Mehr dazu in diesem Beitrag: Bitcoin Volatilität: Ein Blick hinter die wilden Preisschwankungen.

Risikomanagement durch Diversifikation

Die Integration von Bitcoin und anderen Kryptovermögenswerten in ein diversifiziertes Portfolio kann die Risikoexposition durch die geringere Korrelation mit traditionellen Märkten signifikant reduzieren. Das zeigen inzwischen auch Studien von etablierten Banken. In Zeiten wirtschaftlicher Unsicherheit oder wenn traditionelle Märkte schwächeln, zeigen Kryptovermögenswerte oft eine unkorrelierte Entwicklung, was zur Risikominderung im Gesamtportfolio beitragen kann. Das ist zweifelsfrei nicht immer der Fall. Korrelationen sind keine statischen Kennzahlen, sondern dynamisch. Und in Phasen extremer Situationen, in denen Anleger risikobasierte Anlagen loswerden wollen, leiden auch Bitcoin & Co.

Fazit: Bitcoin und Kryptowährungen – unverzichtbar für die Zukunft

Die Einbeziehung von Bitcoin und anderen Kryptovermögenswerten in die moderne Finanzberatung und Vermögensverwaltung ist nicht nur eine Frage des Potenzials für hohe Renditen, sondern auch eine strategische Entscheidung zur Diversifikation und Risikominderung. Sie bieten eine einzigartige Möglichkeit, das Portfolio in einer zunehmend digitalisierten Welt zu erweitern, partiell zu schützen und sogar zu stärken.

Ihre Rolle als disruptives Element in der traditionellen Finanzlandschaft und als Pionier für neue Formen des Vermögensaufbaus kann nicht länger ignoriert werden. Die Integration von Bitcoin & Co. in die Vermögensverwaltung markiert daher einen entscheidenden Schritt hin zu einer zukunftsorientierten, resilienten und diversifizierten Vermögensverwaltung.

Einige Institute haben das erkannt: Die Privatbanken Maerki Baumann oder Lienhardt setzen bereits Kryptoanlagen in Kundenportfolios ein. Swissquote, Postfinance oder einige Kantonalbanken haben über ihr E-Banking Zugang zu dieser Anlageklasse geschaffen. Und blickt man in die USA, dann haben erste Fondshäuser ihre Multi-Asset-Strategien mit Kryptoanlagen ergänzt. Es ist nur eine Frage der Zeit, bis die ganz grossen Anbieter ebenso ihren Kunden Bitcoin & Co. im Portfoliokontext anbieten.

Bildung und Marktbeobachtung

Das Allerwichtigste jedoch ist, dass Finanzberater, Vermögensverwalter und Bankkundenberater sich eingehend mit diesen Anlageklassen beschäftigen und fundiertes Wissen darüber aufbauen müssen. Dieses Wissen ist unerlässlich für ein effektives Risikomanagement, ein zentrales Element in der Betreuung von Kundenportfolios. Zudem wächst die Neugier der Kunden; sie stellen Fragen und erwarten kompetente Antworten.

Doch was ist letztlich die Aufgabe eines Vermögensberaters? An erster Stelle steht der Schutz vor Wertverlust, anschliessend ist eine Vermögensmehrung anzustreben. Und drittens müssen Vermögens- und Finanzberater die grossen Trends frühzeitig erkennen und Kunden proaktiv darauf aufmerksam machen.

Dies unterstreicht nicht nur die Bedeutung von fortlaufender Bildung und Marktbeobachtung, sondern betont auch die Rolle der Berater als Wegweiser in der komplexen Landschaft der Anlagemöglichkeiten.

House of Satoshi Coaching

Suchst du einen Einstieg in die Bitcoin & Krypto-Welt, weisst jedoch nicht wie oder wo? Du bist unsicher, welche Wallets und Börsen du nutzen solltest? Möchtest du über die möglichen Verwahrlösungen (Hot- vs. Cold-Wallets) für deine Kryptos Bescheid wissen? Unsere erfahrenen Experten, ausgestattet mit umfassender Fachkenntnis und praktischer Erfahrung, begleiten dich kompetent im Umgang mit Bitcoin und weiteren Krypto-Vermögenswerten > Coaching